Риск и доходность – две стороны одной медали. Невозможно получить доходность инвестиционного портфеля, не рискуя. Поэтому, чем больше прибыли хочет инвестор, тем более рисковыми инструментами он должен пользоваться.

Но если уметь грамотно диверсифицировать портфель, можно зарабатывать больше, чем обычно. При этом уровень риска будет на приемлемом уровне. Так звучит современная теория портфеля.

Ее основная идея заключается в том, чтобы в портфеле были активы, которые ведут себя по-разному. Если некоторые из них становятся дешевле, другие должны становиться дороже. И основная задача инвестора-найти комбинацию инструментов, в которых соотношение доходности и риска будет лучшим.

Кроме того, вы можете повысить эффективность инвестиций за счет оптимизации и управления портфелем, комиссионными и налогами.

Но обо всем по порядку.

Увеличивайте долю акций

Акции более волатильны, чем облигации. Грамотное сочетание этих инструментов может существенно увеличить доходность при назначенном уровне риска.

Например, если добавить немного акций в портфель, где было 100% облигаций, то его доходность увеличится, а риск снизится. Это произойдет из-за слабой корреляции между этими инструментами.

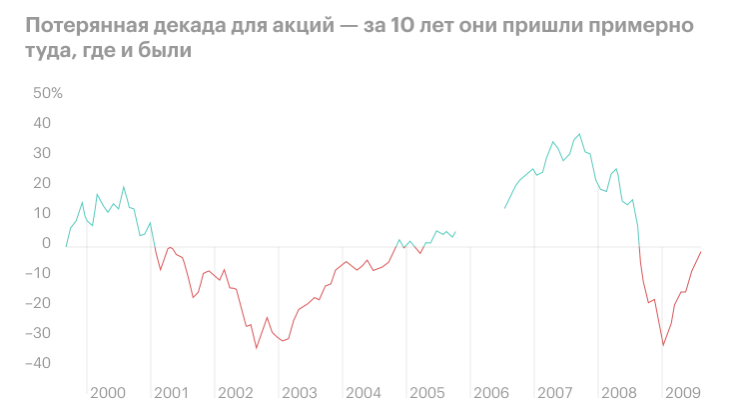

Насколько сильным будет эффект, зависит от рассматриваемого исторического периода. Например, время с 1999 по 2009 год называется потерянным десятилетием для акций. За все это время индекс S&P500 показал потерю в 2% при условии реинвестирования дивидендов. Следовательно, увеличение количества акций за этот период ухудшило бы доходность портфеля. Но такие периоды – исключение. По статистике акции превышают облигации с точки зрения доходности.

В приведенной ниже таблице мы показали статистику портфелей с различными комбинациями акций и казначейских 10-летних облигаций за 1950-2012 годы. В качестве акций рассчитывается индекс S&P 500.

В этот период уровень риску у портфеля из облигаций и портфеля с акциями и облигациями (50/50) был одинаковым. Волатильность в обоих составляет 10,8%. А вот годовая доходность второго портфеля выше на 2,4 процентных пункта благодаря акциям.

Соответственно, портфель 50/50 более эффективен, чем портфель облигаций.

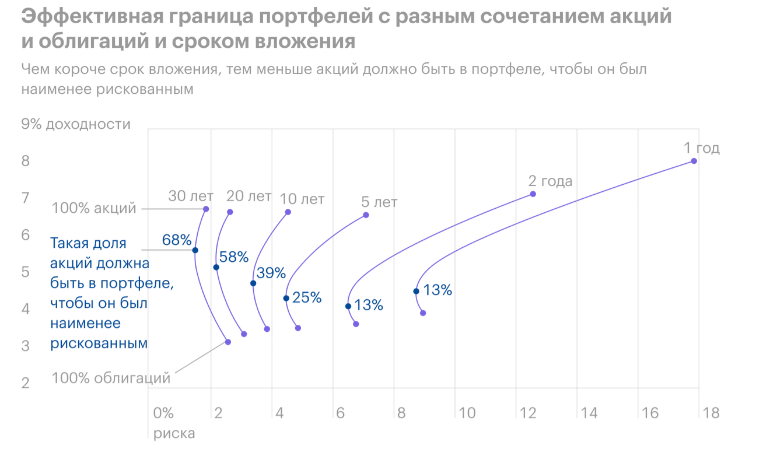

Стоит отметить, что оптимальное распределение количества акций и облигаций зависит от инвестиционного горизонта.

Данные фондового рынка с 1802 по 2012 год показали, что при инвестициях от одного до двух лет хватит и 13% акций в портфеле для достижения минимального риска. При инвестировании на 5 лет — 25% в акциях. Если вы хотите инвестировать на 30 лет, то доля акций должна быть не менее 68%.

Включайте в портфель компании средней и малой капитализации

Капитализация компании — это ее стоимость на фондовом рынке. Обычно чем больше компания, тем устойчивее и надежнее она.

Как компании обычно делятся по капитализации:

- Большой-10 миллиардов долларов.

- Средние-от 2 до 10 миллиардов долларов.

- Малый-от 300 миллионов до 2 миллиардов долларов.

Иногда выделяют компании капитализации Мега — от $ 200 миллиардов. И микро — $ 50-300 миллионов.

По логике, чем меньше компания, тем больший потенциал роста она имеет. Но риски инвестирования в такие компании выше: их операционные показатели нестабильны, кредитный рейтинг ниже. Это значит, что им сложнее привлекать займы.

Однако в период с 1972 по 2021 год доходность акции малых и средних американских компаний обогнала «голубые фишки». У них средняя годовая доходность составила 10,62% без учета инфляции. А у средних и малых компаний она на 1,57 и 1,4 процентных пункта выше соответственно.

Но акции таких эмитентов более волатильны. При движении индекса S&P 500 на 10%, цены средних компаний меняется на 10,7%, а малых-на 11,5%. Следовательно, если увеличить долю акций компаний средней капитализации, характеристики портфеля станут лучше.

Комбинируйте компании роста и компании стоимости

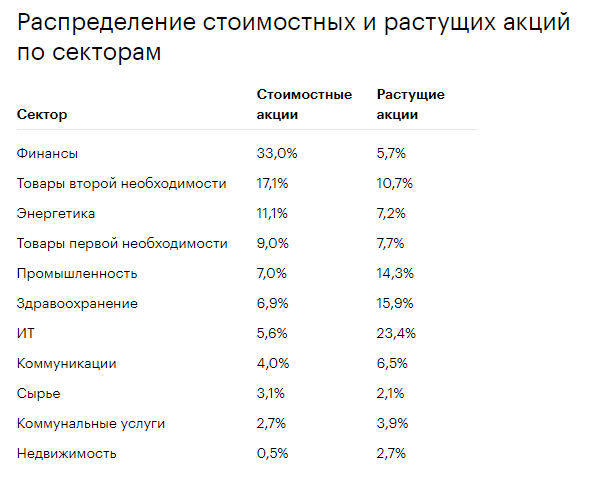

Существует два метода инвестирования: инвестирование в растущие компании и в стоимостные. В первом варианте инвесторы выбирают компании с активно растущими показателями. Во втором ставка делается на бумаги с низкой рыночной капитализацией. Оба подхода дополняют друг друга и могут повысить доходность портфеля.

Акции роста — это компании с постоянно растущими денежными потоками. Такие бумаги часто имеют основательные показатели, которые говорят о высокой цене компании. Их коэффициенты P / E, P / S, P / B выше рынка. Это перспективные и быстрорастущие компании, на которые инвесторы возлагают большие ожидания. Поэтому готовы платить больше.

У стоимостных компаний нет такой убедительной динамики. У них высокие долги на балансе и слабые темпы роста. Чаще всего это старые компании из традиционных сегментов. Например, коммунальные услуги. Однако зачастую они выплачивают дивиденды.

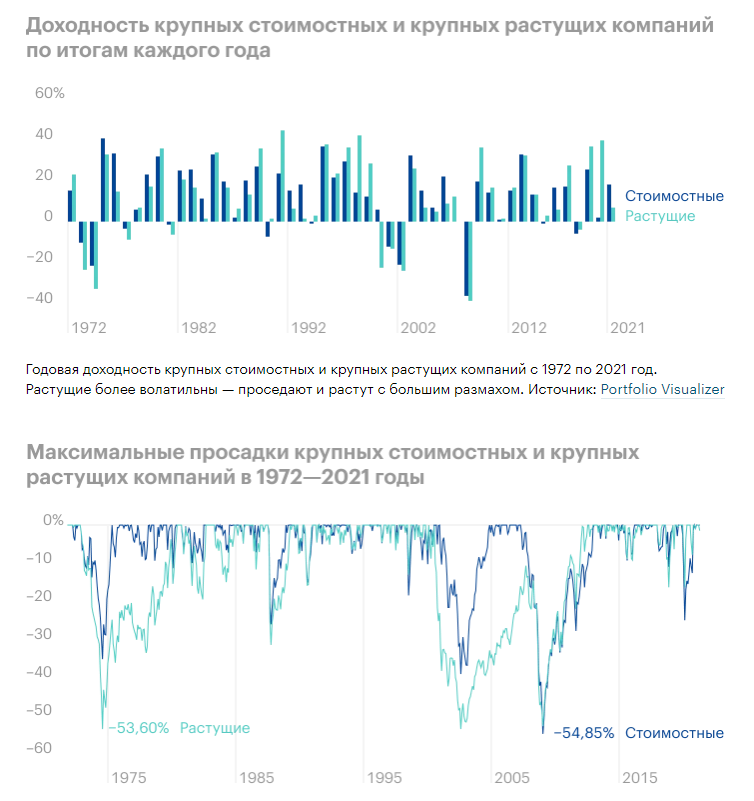

При том стоимостные компании в длительном отрезке времени значительно опережают растущие компании. И волатильность у них меньше. Это показано в таблице ниже.

В результате на длинном инвестиционном горизонте акцент на стоимостных акциях улучшает характеристики портфеля. А на коротких временных отрезках этот метод может себя не оправдать. Например, в последнее десятилетие растущие акции превзошли стоимостные. Таким образом, ключом к оптимизации портфеля является поиск баланса между двумя подходами в зависимости от целей и инвестиционного горизонта.

Используйте альтернативные активы

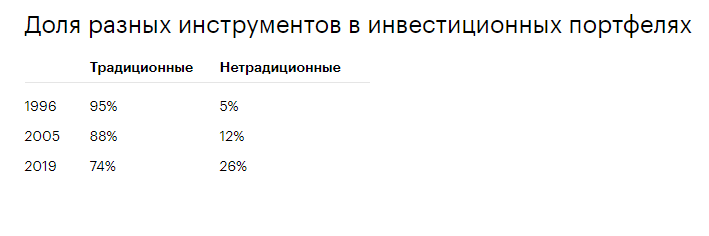

Альтернативные активы — это все, что не связано с акциями, облигациями и наличными. Например, это венчурные инвестиции, предметы роскоши, золото, недвижимость и деривативы (срочные инструменты).

Такие активы различны по своей природе и показывают разные соотношения друг с другом. Благодаря этому, при добавлении таких активов в портфель, его характеристики улучшаются. Кроме того, у многих альтернативных инструментов есть естественная защита от инфляции.

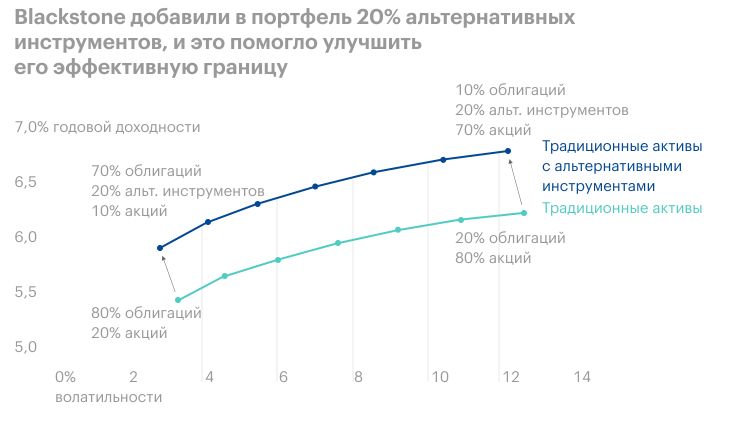

Исследование Blackstone показало, если в портфель, которые состоит только из акций и облигаций в соотношении 60/40, добавить 20% альтернативных инструментов то соотношение доходности и риска заметно улучшается.

Реинвестируйте дивиденды

В период с 1980 по 2019 год реинвестирование дивидендов обеспечило 75% доходности S & P 500.

На приведенной ниже диаграмме видно, как за 40 лет выросли $ 100 (7447 рублей), в S&P 500 с учетом реинвестирования дивидендов и без. Во втором случае индекс вырос в 17,9 раза. При реинвестировании — в 52,9 раза, до $ 5286 (393 635 рублей).

В дополнение к влиянию сложных процентов следует учитывать, что выплаты дивидендов, как правило, увеличиваются со временем. Особенно, если прибыль компании растет из года в год.

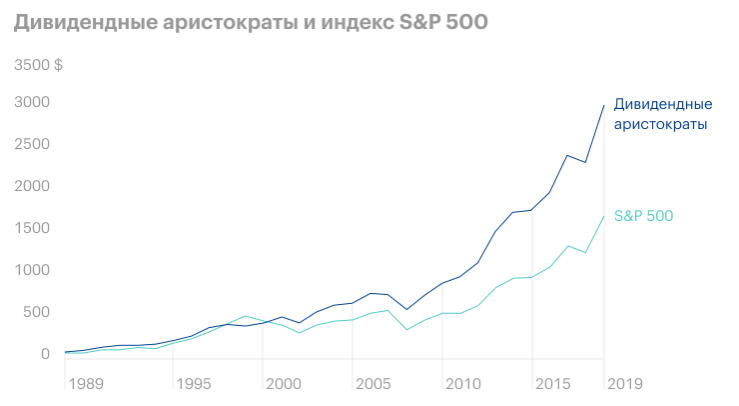

Не стоит забывать о дивидендных аристократах. Это компании из S&P 500, регулярно выплачивающие и увеличивающие дивиденды на протяжении более 25 лет. На приведенных ниже диаграммах видно, что такие компании превосходят широкий рынок, будучи менее волатильными на стратегических отрезках. Таким образом, добавление компаний, которые стабильно платят дивиденды, также может повысить эффективность портфеля.

Управляйте своим портфелем более активно

Этот метод включает в себя два способа: ручное копирование ETF и использование фундаментального анализа.

Отдельные акции вместо ETF.

Не секрет, что ETF или БПИФ берут определенный процент от вашего капитала каждый год в качестве платы за управление. Эта комиссия уже заложена в стоимость ETF.

На иностранных биржах эта комиссия небольшая, обычно не больше 0,1%. В случае с Московской бирже комиссия выше и составляет в среднем 0,8-0,9%. Бывает такое, что некоторые российские фонды не копируют состав бенчмаркинга, а покупают уже готовый иностранный ETF. Таким образом возникает двойная комиссия, которую платить приходится инвестору.

Если инвестировать на короткий срок и небольшие суммы, то такие комиссии могут показаться незначительными. Однако при вложениях большого капитала на долгий срок комиссия фонда значительно влияет на итоговые суммы. В онлайн-калькуляторах вы можете рассчитать потери на комиссиях фонда в соответствии с вашей ситуацией.

Рассмотрим пример:

- стартовый капитал-один миллион рублей,

- ежемесячное пополнение — 10 000 р,

- средняя годовая доходность-10%.

- инвестируем в ETF с комиссией 1 %.

Через 20 лет капитал составит 6 116 012 рублей. Комиссия фонда — 1 184 238 рублей. По сути, это упущенная прибыль. Избежать ее потери можно при ручном копировании состава фонда и ребалансировке портфеля.

Нужно понимать, что этот вариант подходит не всем. Он занимает больше времени и приводит к дополнительным брокерским комиссиям.

Также на рисунке ниже можно увидеть разницу между комиссиями 0,1 и 1%.

Фундаментальный анализ.

Это один из важных способов, благодаря которому можно улучшить характеристики портфеля. По крайней мере, с его помощью можно избежать заведомо убыточных и финансово слабых эмитентов-с долгами, падающей прибылью, на грани банкротства и т. д.

Так же можно застраховать себя от снижения дивидендов с помощь анализа операционных показателей. Он покажет сколько прибыли компания выплачивает дивидендов и насколько это обременительно.

Ребалансируйте портфель

При ребалансировке инвестор восстанавливает соотношение инструментов, когда их доли отклоняются от первоначальных. Есть два способа. С пополнением счета и без. В первом случае вы можете докупать просевшие активы. Во втором – продавать выросшие активы и покупать просевшие

Благодаря ребалансировке инвестору проще придерживаться своей стратегии и не превышать свой уровень риска. Часто ребалансировка также улучшает соотношение доходности и риска.

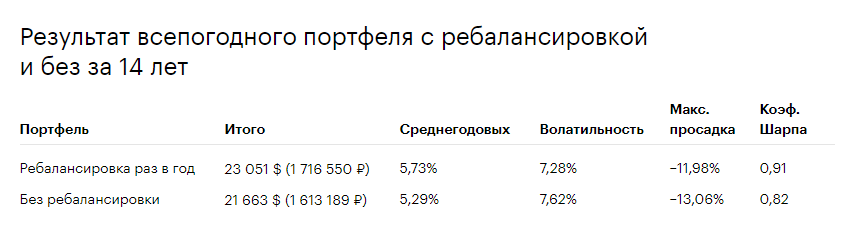

Например, при сравнении всепогодной стратегий без пересмотра портфеля и с ребалансировкой один раз в год за последние 14 лет видно, что второй вариант более эффективный.

Существует несколько вариантов того, как и когда делать ребалансировку:

- Календарный метод. Например, раз в месяц, квартал, полгода или год.

- По процентному триггеру. Когда часть активов отклоняется от первоначальной на заданную величину.

- Время и триггер. Сочетание двух перечисленных методов. В этом случае ребалансировка делается в определенную дату, но только при срабатывании триггера.

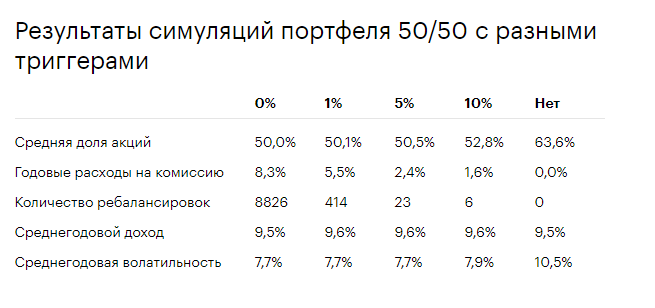

В качестве примера рассмотрим, как второй вариант.

С 1980 по 2014 год исследователи из Vanguard провели серию ребалансировок портфелей, которые состояли из акций и облигаций в соотношении 50/50, с различными триггерами.

Портфель, который не был тронут в этом историческом отрезке, показал волатильность 10,5% и доходность 9,5%. Его аналог с ребалансировкой по триггеру 5 % обеспечил увеличение доходности на 0,1 процентного пункта и снижение риска на 2,8 процентного пункта. В общей сложности инвестору пришлось бы выполнить 23 ребалансировки.

Воспользуйтесь налоговыми льготами

Налоги могут значительно снизить рентабельность инвестиций. По закону брокер является налоговым агентом. Он взимает с резидентов России НДФЛ в размере 13% с положительного финансового результата от продажи акций. И столько же с дивидендов от российских эмитентов.

Обычно США удерживают 30% с дивидендов. Или 10%, если инвестор подписал форму W-8BEN, чтобы избежать двойного налогообложения. При этом оставшиеся 3% инвестор должен задекларировать и оплатить в российскую ФНС.

Однако есть эмитенты, которые удерживают налог в 30% от дивидендов, несмотря на подписание W-8BEN. Например, фондов недвижимости REIT.

Законно инвестор может снизить налоговую нагрузку за счет следующих льгот.

ИИС — индивидуальный инвестиционный счет

Существует два типа вычетов:

- Тип А – на взнос. Позволяет ежегодно возмещать ранее уплаченный НДФЛ, 13% от суммы до 400 000 р.

- Тип В – вычет на доход. Инвестор может не платить 13% налог с продажи акций и купонов облигаций.

Покупка БПИФ, зарегистрированных в Российской Федерации

Российские фонды избавлены от налога на дивиденды. Например, фонд SBMX по индексу Московской биржи получает дивиденды от эмитентов и реинвестирует их в полном объеме. А если бы инвестор приобретал акции сам, он обязан платить 13%-ный налог с дивидендов. Работая с фондом, инвестор экономит на налогах. Но нужно имейть в виду, что любой фонд имеет комиссию по управлению.

ЛДВ-льгота на долгосрочное владение

Если инвестор владеет акциями более 3х лет, он может не платить налог с их продажи. Льгота касается ценных бумаг, приобретенных на российских платформах — Петербургской или Московской биржах. На торги с иностранными брокера или биржам через внутреннего брокера, используя статус квалифицированного инвестора, ЛДВ не распространяется.

Кроме того, ЛДВ не распространяется на ИИС. При закрытии индивидуального счета брокеры позволяют не продавать ценные бумаги, а перевести их обычный брокерский счет. Та ЛДВ будет действовать. Но рациональность такого шага нужно считать, так как за перевод депозита обычно взимается комиссия.

Итак, если вы инвестируете через российского брокера по принципу «купил и держи более 3 лет» и получаете вычеты, вы можете значительно увеличить свою прибыль.

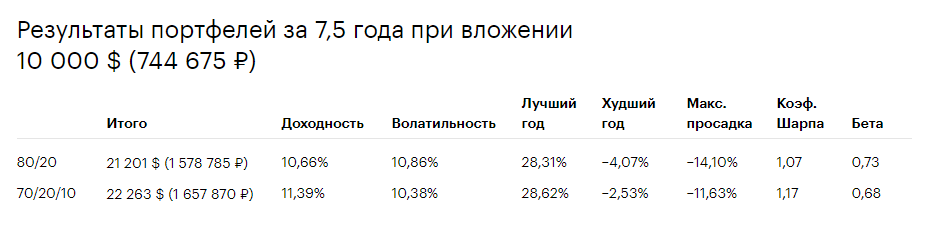

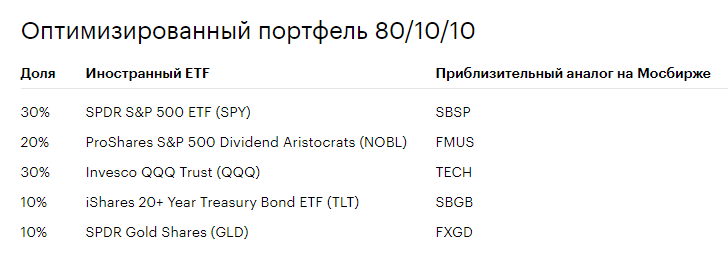

Пример оптимизации портфеля 80/20

Рассмотрим классический агрессивный портфель, который фокусируется на росте капитала: 80% акций от S & P 500 и 20% долгосрочных казначейских облигаций с дюрацией более 20 лет. Такой портфель можно собрать с помощью 2 ETF: тикеры SPY и TLT. Также можно воспользоваться аналогами, найденными на Московской бирже, например БПИФ SBSP на S&P 500 и SBGB на ОФЗ.

Теперь применим некоторые из описанных методов для увеличения эффективности портфеля. 50% от S & P 500 и распределим по следующим активам:

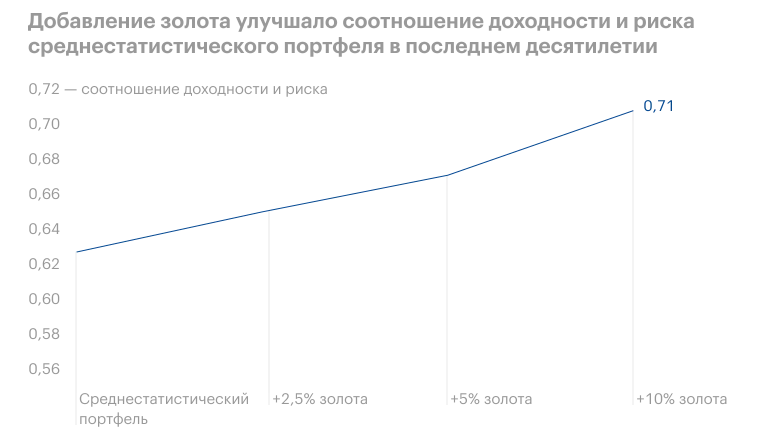

- 10% золота в качестве альтернативного диверсификатора,

- 20% дивидендных аристократов с акцентом на реинвестирование дивидендов,

- 20% индекса Nasdaq ставка на историю роста.

В результате наших изменений количество компаний среднего размера в портфеле выросло с 14% до 18%.

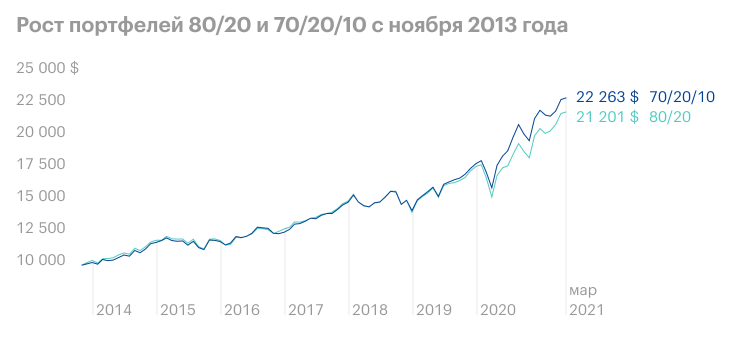

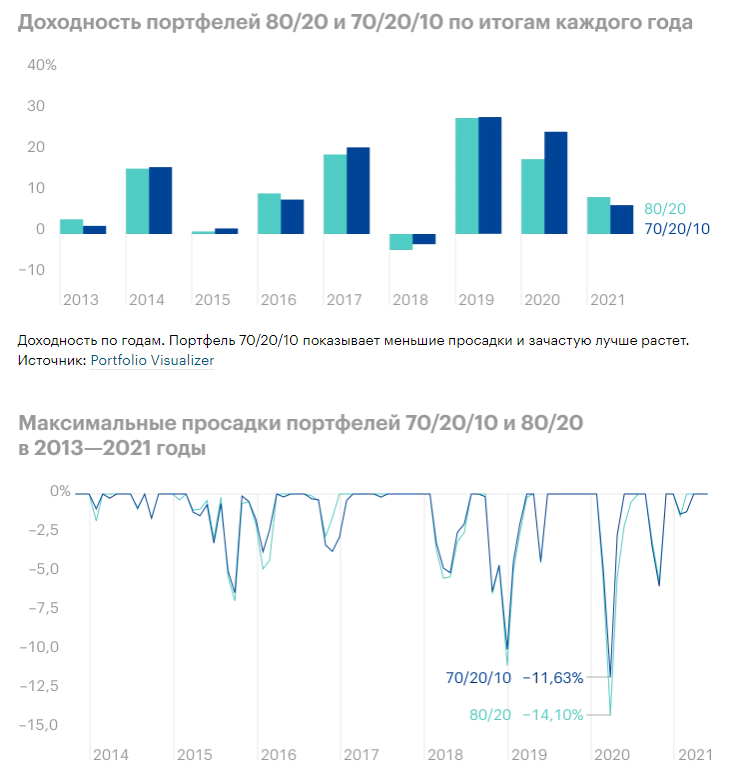

Теперь посмотрим на оба варианта портфеля на исторических данных.

- Сумма 10 000 долларов.

- Интервал с ноября 2013 года по март 2021 года — 7,5 лет

Раньше посмотреть не сможем, так как запуск ETF NOBL был в ноябре 2013 года. Давайте посмотрим на результаты портфелей, скорректированных с учетом инфляции. Будем учитывать инфляцию. Ребалансировку делать не будем.

Позвольте напомнить вам, что подобный тест не является гарантией повторения результатов в будущем. Однако является хорошим ориентиром при подготовке инвестиционной стратегии.

Наш улучшенный портфель показал доходность на 0,73 процентных пункта больше. При этом у него лучше показатели волатильности, худшего года и максимальной просадки. А значит он получился более надежным.

Так же он показал низкую волатильность по сравнению с широким рынком. В то время как котировки S&P 500 варьировались на 1%, портфель 80/20 двигался на 0,73%, а 70/20/10-на 0,68%.

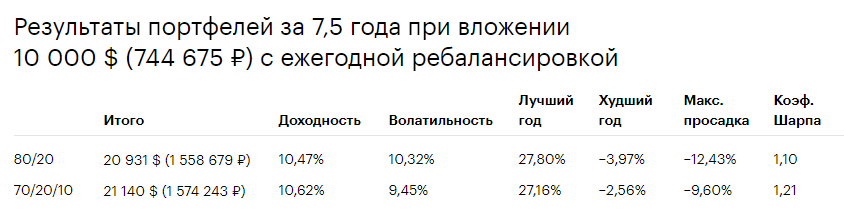

Добавляем ребалансировку

Теперь давайте сделаем еще один шаг. Мы будем ребалансировать портфель один раз в год.

Доходность получалась меньше. Это из-за того, что приходилось пытаться обуздать сильно растущие акции и каждый год возвращать их количество к первоначальному. Одновременно применяем стоимостное инвестирование. Продаем подросшие активы и покупаем более дешевые, но те, которые должны принести плоды на более длинном инвестиционном горизонте.

Несмотря на снижение доходности, мы видим, что эффективность портфеля повышается.

Эта надежность портфеля позволяет инвестору, который рассматривает агрессивный рост, увеличить долю высокодоходных инструментов. Например, можно снизить долю облигаций до 10% в пользу акций, которые растут из NASDAQ — ETF QQQ. Тогда у нас будет портфель 80/10/10:

При одинаковых ввводных и с ежегодной ребалансировкой, этот портфель показал конечный результат с учетом инфляции — $ 23 374 (1 740 603 рубля). Это на $ 2173 (161 818 рублей) больше, чем первоначальный портфель 80/20 без ребалансировки. При этом показатели надежности у них одинаковые.

Запоминаем

- Если в планах есть увеличение эффективности портфеля, то нужно улучшать соотношения доходности и риска (коэффициент Шарпа). Грамотное соотношение доли акций и облигаций помогает значительно увеличить доходность, оставаясь на заданном уровне риска.

- Добавление в портфель стоимостных акций компаний средней капитализации, альтернативных активов и надежных дивидендных плательщиков может положительно сказаться на его доходности.

- Активное управление портфелем, ребалансировка, оптимизация налогов и комиссий также может улучшить характеристики портфеля.

Читайте также:

Налог с продажи валюты: как правильно рассчитать и задекларировать

Структура инвестиционного портфеля в кризис: защитные активы

Индекс страха и жадности на фондовом рынке. Что это и как работает